2024年7月,《关于全面推动基础设施领域不动产投资信托基金(REITs)项目常态化发行的通知》(发改投资〔2024〕1014号,以下简称《通知》)发布,标志着我国基础设施REITs从试点阶段正式迈入常态化发行的新阶段。2020年,受疫情影响,我国经济整体低迷,为盘活存量资产,使经济焕发新活力,酝酿已久的基础设施REITs试点工作正式启动。截至目前,国内公募REITs1数量达40只(不含扩募项目),规模达1285.042亿元,预计带动新增投资超过6400亿元。总体上,国内公募REITs市场表现平稳,发展势头良好,已具备常态化发行基础。

一、试点阶段发展回顾

(一)政策体系初步建设

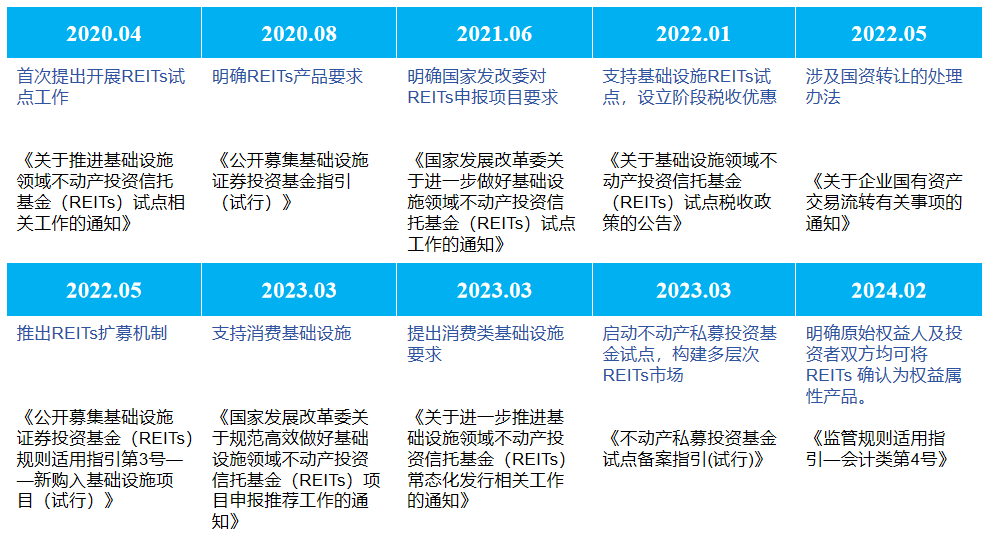

基础设施REITs重视顶层制度设计。2020年4月,国家发展改革委和证监会首次确认发展基础设施REITs试点。随后,“十四五”规划等文件均在宏观层面对基础设施REITs发展作出重要指示。四年间,税收、国有资产转让、会计处理等相关配套政策不断健全完善。微观层面,项目申报要求、扩募机制、资金使用要求等在申报通知及业务指南等文件中持续更新明确。

表1 试点阶段基础设施REITs相关政策一览表

表格信息来源:根据公开信息整理

(二)支持领域不断扩容

梳理基础设施REITs申报通知,可以清晰地发现支持领域不断扩容:2020年支持领域仅包括仓储物流、产业园、交通、市政、生态环保及新型基础设施;2021年增加能源基础设施及保障性租赁住房;2023年增加消费基础设施。截至《通知》发行前,已上市项目中包含9单产业园、4单仓储物流、9单高速公路、5单保障性租赁住房、5单消费基础设施和6单清洁能源。2024年,消费基础设施REITs首次上市,数量不断增长;清洁能源REITs中首单水电、陆上风电陆续上市,范围覆盖风电、光伏、水电等多个领域。

(三)市场表现趋向稳定

基础设施REITs上市以来,市场表现相对稳定,也历经几轮波动。2023年市场出现明显价格回调,多单产品年内跌幅超过10%。市场价格下跌主要源于项目经营表现不及预期。同时,由于投资者结构相对单一,以券商、银行及保险等为代表的机构投资者决策趋同且风险偏好较低,加剧市场波动。2023年底,新版社保基金投资管理办法拟将公募REITs纳入社保基金投资范围,引入长投资金帮助稳定市场。2024年上半年,公募REITs保持良好盈利状况,市场价格整体反弹,市场表现趋向稳定。

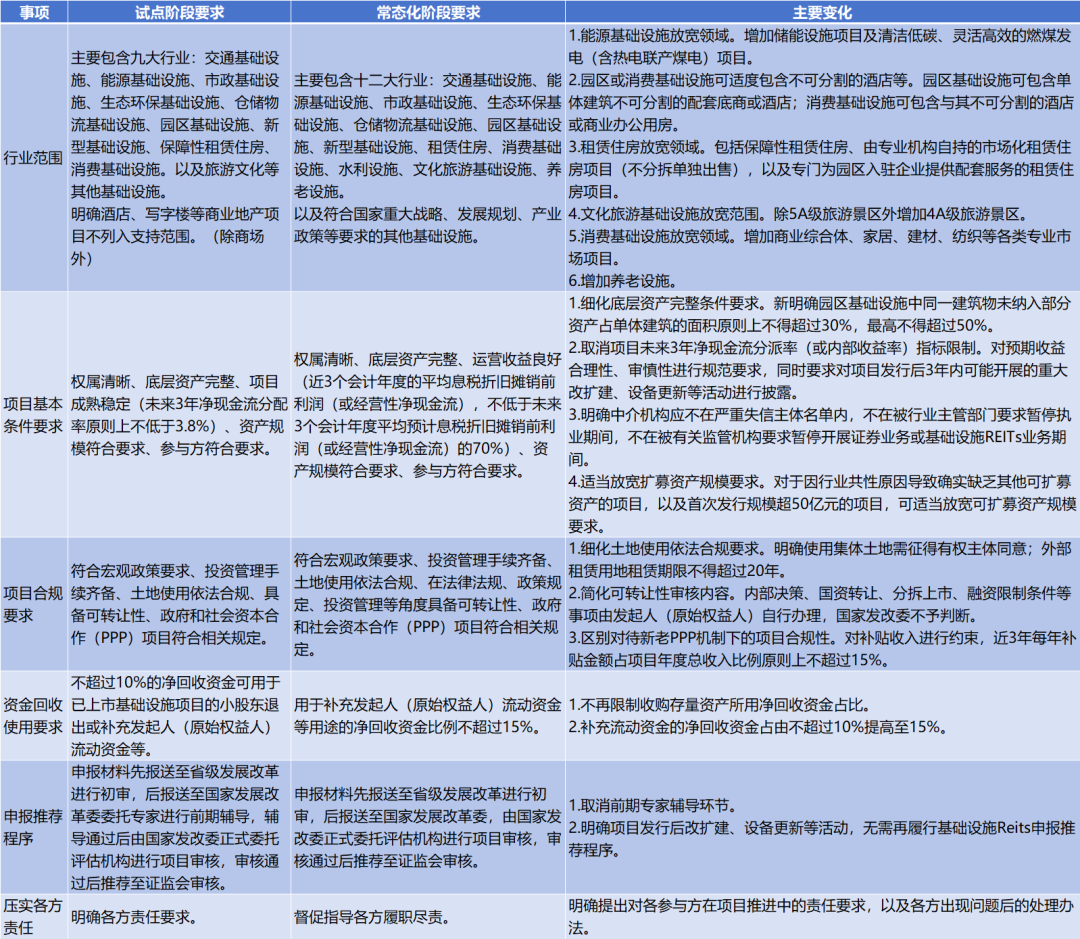

二、进入常态化阶段要求

常态化阶段,重点把握“市场化”和“法治化”两项原则。监管机构适度放手,给市场更多空间。一是审核聚焦重点。《通知》不再对项目未来收益率或内部收益率提出要求,而是将未来收益与历史收益对比,控制数据审慎性及合理性;同时,不再对内部决策和国资转让等法律法规已有明确规定的转让事项作出要求,改由企业依法依规自行办理。二是重视资产完整性。《通知》提出底层资产不可分割的各组成部分均应纳入底层资产,此举保证入池资产完整性,加强项目整体可控性;同时,在资产范围方面,园区或消费基础设施可适度包含不可分割的酒店等,这是我国对多类型资产合并申报的初探,此举将进一步扩大储备资产范围,降低发行前资产重组压力,这也对投资者资产价值判断提出新的挑战。三是提升项目推进效率。2024年以来,11单公募REITs发行上市,数量远超去年全年上市的5单,发行效率明显提升。《通知》提出缩短项目准备流程,取消专家前期辅导环节,约束各环节办节时间,压实各方责任,切实提升推进效率。

表2 基础设施领域不动产投资信托基金(REITs)项目申报要求变化对比表

表格信息来源:根据公开信息整理

三、展望后续市场发展

公募REITs进入常态化发行阶段,需要更完善的配套政策、更优质的底层资产和国际化的市场对接。

(一)完善配套政策

一是完善税收政策。2024年2月发布的“国九条”提出制定REITs管理条例并完善相关税收政策。我国现行的税收优惠仅停留在项目申报阶段,运营及退出阶段配套税收政策有待进一步明确。二是完善信息披露机制。2023年10月交易所出台临时报告指引,完善REITs存续期信息披露规则。常态化阶段,建立REITs自申报至退市全周期信息披露机制,明确披露边界、频率及标准,提升运作规范性和信息披露质量。三是推进专项立法。经过试点阶段摸索,公募REITs在产品和制度等方面进行的中国化改造初见成效,已成为资本市场重要组成部分。公募REITs需要从顶层制度着手完善基本制度,构建符合中国国情的法律法规。

(二)追捧优质资产

据统计,基础设施REITs市场规模或超过4万亿,当前市场规模仅为1285亿元,未来仍有巨大发展潜力。常态化阶段,市场规模将进一步扩大,为投资者提供更多选择。投资者亦会更加谨慎挑选资产,优中选优。挑选质量高、运营成熟的底层资产发行REITs,才能被市场追捧,反之则被市场抛弃。相关参与方将项目资产质量放在首位,公募REITs市场方能行稳致远。

(三)对接国际市场

2024年4月,中国证监会发布5项资本市场对港合作措施,将REITs纳入沪深港通,进一步提升市场流动性。沪深港通是外资参与国内资本市场的主要渠道之一。常态化阶段,在积极推动REITs市场对外开放的同时,监管部门需动态优化REITs相关的市场生态环境,提升企业治理水平,完成REITs资产定价国际化对接统一。打通国际市场,虽顺应时代背景却不能一蹴而就,做好相关制度设计,把控好风险,依据市场反应循序渐进。

注:

1目前,国内公募REITs即为基础设施REITs,两个名词代表意思一致。

2相关数据均为截至《通知》印发前统计数据。

作 者

陈 颖,咨询工程师(投资),长期关注研究基础设施投融资政策

曾 鹏,长期关注研究基础设施投融资政策