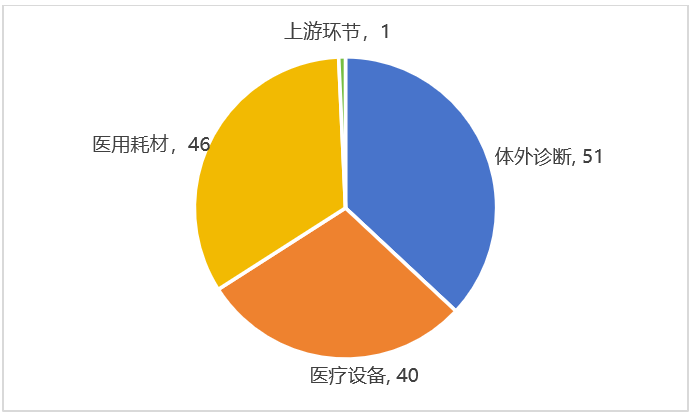

医疗器械是指直接或者间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料以及其他类似或者相关的物品。近年来随着国家创新驱动发展战略深入实施,科技创新能力明显增强,在国民生活水平提高、人口老龄化加快、医疗保障体系不断完善以及新冠疫情暴发形势等因素驱动下,我国医疗器械产业稳中求进、逆势前行,保持了良好的发展态势。2022年国内医疗器械市场已达9573亿元,上市医疗器械企业已达163家,其中A股上市企业138家1,港交所上市企业22家,纳斯达克上市3家企业。 一、基本情况 从细分领域看,各板块相对均衡。138家2A股医疗器械上市企业中,体外诊断类企业数量最多,为51家,占比36.9%,医用耗材类企业46家,占比33.3%,医疗设备企业40家,占比28.9%。总体上,三大细分领域上市企业数量相当。

图1 中国A股医疗器械细分领域上市企业数量(截至2022年12月)

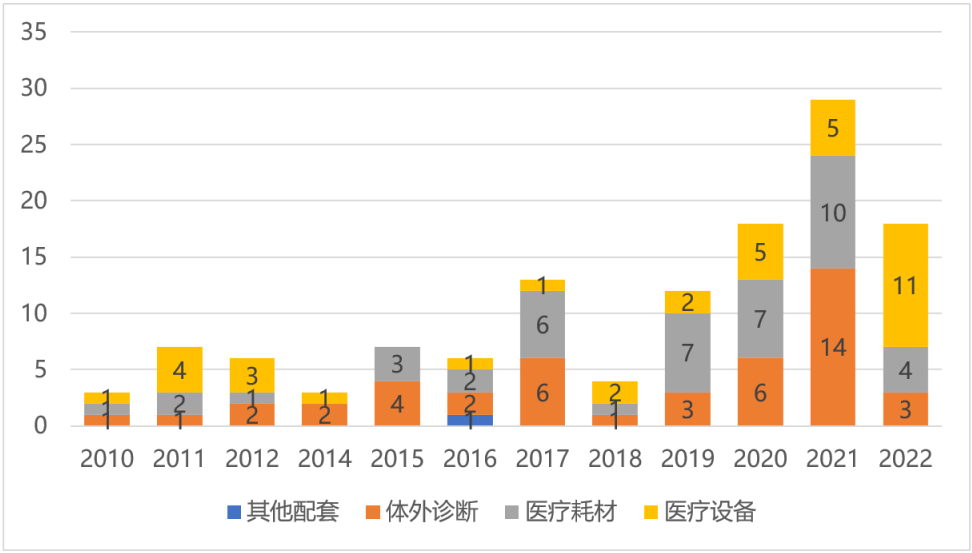

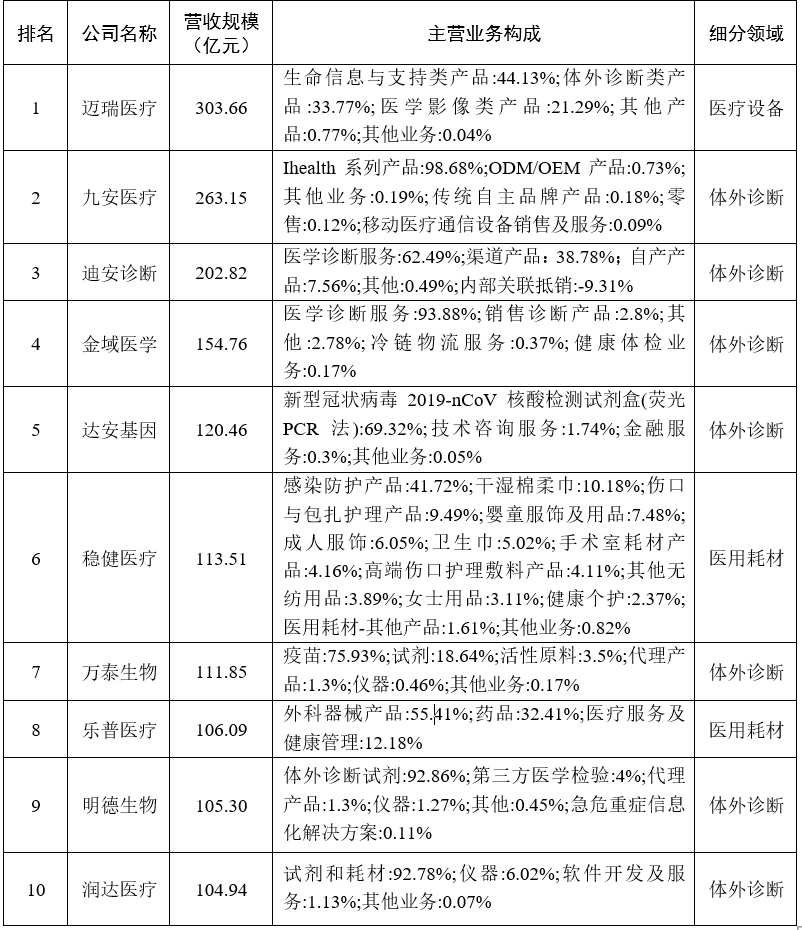

图2 中国A股医疗器械产业各年上市企业数量 从上市时间看,近三年高峰涌现。自2011年起,医疗器械企业上市活跃度逐渐上升,2020-2022年国内医疗器械行业迎来上市热潮,三年间上市企业合计数量占总数的比重达到近一半,其中体外诊断企业上市表现尤为突出,三年合计上市23家;2022年医疗设备类企业成为上市主力,有11家相关企业上市。 从所属地域看,南方地区活跃度较高。广东省上市企业29家,江苏省上市企业19家,上海市上市企业18家,浙江省上市企业11家,以上四地上市企业占全国总数的55.8%。北方地区以北京市、山东省两地较为突出,北京市上市企业18家,山东省上市企业10家,两地上市企业占全国20.3%。 二、经营分析 (一)医疗器械行业实现稳健增长,2022年营业收入同比增长约24.5% 2022年,医疗器械上市公司业绩稳健增长,138家医疗器械上市公司实现营业收入达4139亿元,其中体外诊断领域约2181亿元、医疗设备领域约1011亿元、医用耗材领域约944亿元,相比2021年医疗器械上市公司实现的营业收入总额3324亿元,增长约24.5%。在过去三年,医疗器械行业受抗疫带来的需求推动、实施分级诊疗政策导致的采购需求增加、国产化替代进程加速等多方面积极影响,呈现了蓬勃发展的态势。 具体来看,其中有94家企业实现了营业收入同比增长,占比68.1%,其中有7家企业实现营业收入翻倍:九安医疗(997.8%)、安旭生物(287.97%)、明德生物(272.12%)、亚辉龙(237.95%)、兰卫医学(136.13%)、怡和嘉业(113.64%)、凯普生物(109.39%)。除了怡和嘉业为医疗设备类企业外,其余均为体外诊断类企业。 有44家企业营业收入同比下滑,其中有11家来自体外诊断领域,17家来自医用耗材领域,15家来自医疗设备领域。其下滑的主要原因: 体外诊断领域:由于新冠检测试剂产品在国内外市场竞争日益激烈,导致新冠抗原检测试剂产品的销售需求和单价显著下降,对公司业绩产生巨大负面影响。 医用耗材领域:受新冠事件影响,全球对一次性防护产品的需求激增。然而,2022年供需关系和市场环境发生巨大变化导致产能过剩。中小厂商之间的价格竞争促使终端价格回落至常态化水平甚至更低,因而医用耗材企业的营业收入同比下滑。 医疗设备领域:受国际局势影响,医疗设备行业长期处于能源短缺、全球物流效率大幅下降和供应紧缺的态势中,导致全球芯片及电子元器件等关键物料的价格大幅上涨。此外,消费端需求释放减缓并出现结构化升级等因素也对医疗设备企业的业绩产生了影响。 表1 2022年我国医疗器械上市企业营收规模TOP10

(二)医疗器械行业利润分化,体外诊断表现突出,医用耗材下滑明显,医疗设备保持稳定增长 与此同时,行业毛利率继续维持高位,利润领域分化也愈发明显。2022年行业销售毛利率达53.9%,其中体外诊断领域营业利润同比增长明显,行业前10名中有8家属于体外诊断领域。 表2 2022年我国医疗器械上市企业利润增长率TOP10

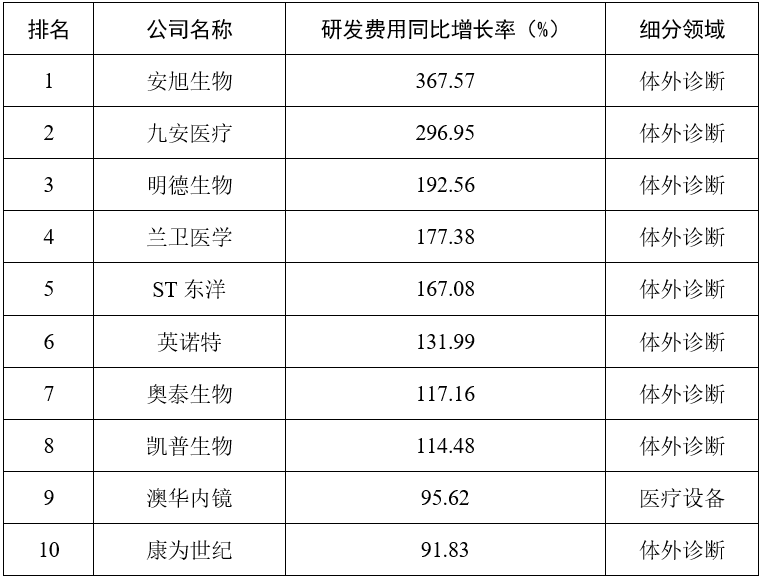

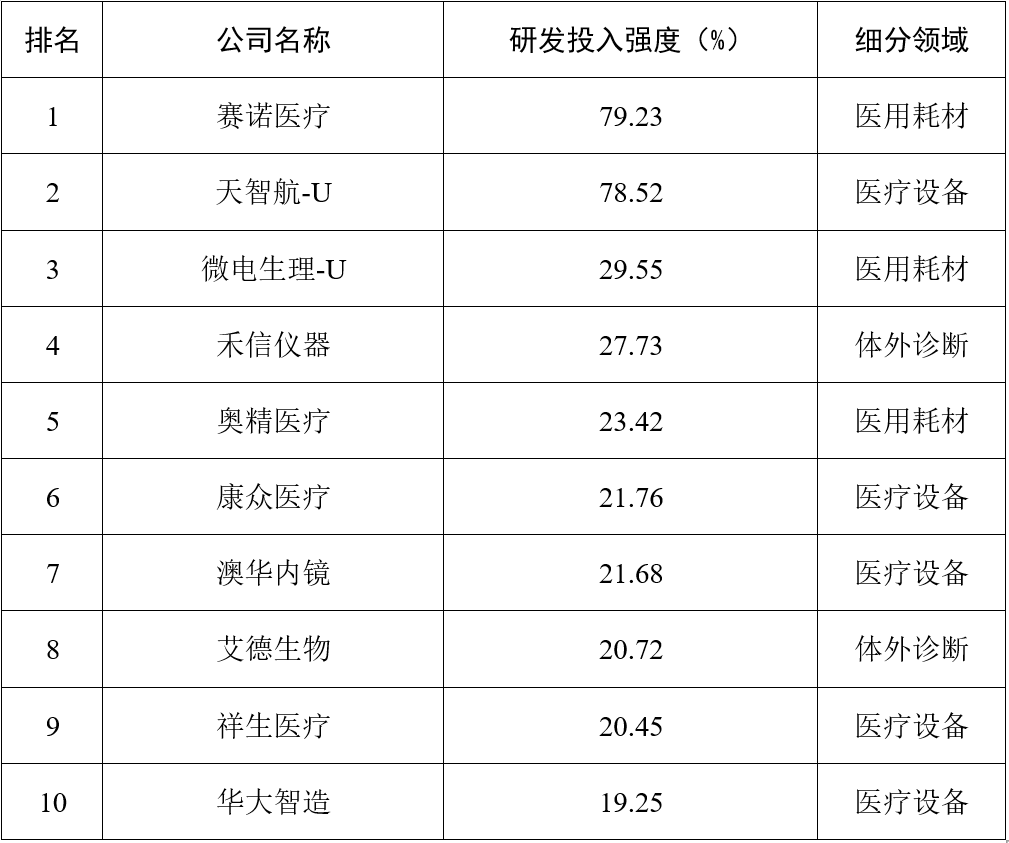

体外诊断行业是医疗器械行业中收入规模、归母净利润规模最大且增速最高的子行业。51家体外诊断上市公司2022年实现营收总额2181.5亿元,营业收入同比增长率59.5%,归母净利润同比增速超50%。体外诊断的业绩高增长,与国内体外诊断企业抓住呼吸道传染病在全球持续蔓延的机遇,重点推动新冠抗原检测、新冠抗体检测等系列产品在海外市场化推广,使国外销售收入激增等密切相关。九安医疗2022年报显示其涵盖新冠抗原检测试剂等产品在内的iHealth系列产品在国内国际市场实现销售放量,iHealth系列产品销售收入259.7亿元,同比增长1296.3%,占该公司营业收入的比重为98.7%。 医用耗材行业是医疗器械行业中营收规模最小,净利润下滑最明显的子行业。46家医用耗材类上市公司2022年实现营收总额944亿元,营业收入同比增长率3.3%,归母净利润同比下滑超过50%。可能与医用耗材行业供应过剩、量价齐跌以及高端耗材集采普及的影响有较大的相关性。英科医疗、中红医疗、振德医疗在2020年归母净利润同比增长10倍以上,此后受库存高企、竞争加剧的态势下供过于求及价格大幅回落等因素影响,过去两年,英科医疗、中红医疗、振德医疗的经营业绩均出现不同程度的下滑回落。2022年,英科医疗、中红医疗的归母净利润同比下滑幅度均超过90%,振德医疗2021年归母净利润同比下滑76.6%。高端耗值集采常态化也对医用耗材企业业绩造成显著影响,大博医疗、凯利泰、威高股份等高值耗材企业业绩均在2022年出现明显下滑。 医疗设备行业是医疗器械行业中营收规模最稳定,受疫情冲击最小的子行业。40家医疗设备类上市公司2022年实现营收总额1010.7亿元,营业收入同比增长7.82%。近三年,医疗设备子行业虽同样受疫情变化的影响,带来生命监护类设备需求回落的冲击,但因分级诊疗政策下基层医疗机构设备配置需求逐步释放,整体还是实现了较为稳健的业绩增长。2022年,怡和嘉业家用呼吸机的需求量较去年同期均显著提升,奕瑞科技的齿科、普放、放疗类产品均保持稳定增长,山外山的血液净化设备受国产替代系列政策利好形势,销售业绩增长较好。 三、研发投入 体外诊断类企业研发费用增速最大。2022年体外诊断类上市公司平均研发费用同比增长53.8%,增速最高的为安旭生物,达到367.6%。平均研发费用占营业收入比例8.73%,其中研发投入强度最高的禾信仪器为27.72%。 医用耗材类和医疗设备类企业仍是研发投入主力。2022年医用耗材类上市公司平均研发费用同比增长16.06%,增长比率最高的为奥精医疗,达到72.91%。平均研发费用占营业收入比例9.99%,研发投入强度最高的赛诺医疗为79.22%。2022年医疗设备类上市公司平均研发费用同比增长20.66%,增长比率最高的为澳华内镜,达到95.62%。平均研发费用占营业收入比例12.32%,研发投入强度最高的天智航为78.52%。 表3 2022年研发费用同比增长率TOP10

表4 2022年研发投入强度TOP10

四、总结 过去三年,新冠肺炎疫情对整个医疗器械行业带来巨大影响,吸引了大量资本关注,推动了技术创新和行业发展。体外诊断、医用耗材和医疗设备等三个细分领域均取得了显著的进展。 体外诊断产业作为一个尚处于培育发展阶段的细分领域,在新冠疫情的推动下迅速发展。一批以核酸检测为代表的体外诊断企业迅速推出相关产品,抢占了市场先机,并通过超常规的高速发展实现了收入和利润的双重增长。然而,随着新冠肺炎疫情红利的消退,该细分市场将迎来激烈竞争,部分企业面临淘汰风险。只有抓住机遇,拓宽丰富产品管线,加快新产品的研发上市力度,企业才能持续保持市场竞争力。 医用耗材产业在过去三年间取得了巨大增长,但近期同样遭受到新形势变化的冲击。低值耗材企业,如口罩和其他防护用品,面临竞争加剧和需求锐减的挑战,企业转型和加强产品技术含量成为向上发展的必经之路。而高值耗材企业,如支架和骨关节等植入类产品,虽然受到集中采购等外部因素的冲击,但其内生动力十足,未来仍然具有较为广阔的市场空间。 医疗设备产业具有知识密集、多学科交叉、技术融合性强的特点,且涉及产业链环节多,对产业配套需求极高,其产业发展基本体现了一个国家或地区的技术装备制造整体水平。尽管发展速度略低于其他细分领域,但总体仍保持了平稳向上发展态势。基于健康中国总体战略,以及我国医药健康产业的政策导向,以及未来医疗卫生水平提高、分级诊疗推广等带来的良好机遇期,会有更多医疗设备类企业厚积薄发,预期取得突破式发展。 1受公开数据收集的限制,本报告研究对象仅针对A股上市企业。 2其中ST和佳已于2023年6月5日宣告退市 资料来源:根据上市企业公开资料整理 作者: 严一凡、邓洁